今回は令和5年12月16日に公表された「令和5年度税制改正大綱」から特に気になる項目を抜粋して解説をします。公表されたばかりの情報ということもあり、スピードを重視して解説しております。正確性を担保するものではございませんので、予めご了承ください。

Ⅰ 所得税(源泉所得税含む)

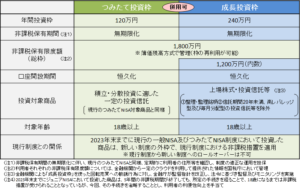

1.NISAの抜本的拡充と恒久化

令和6年1月より現行NISA制度を大幅に見直して、下記のような制度に生まれ変わります。

【その他のポイント】

- ジュニアNISAは2023年で終了します。

- 限度額の計算は簿価ベースで計算、上限に達するまで出し入れは自由で何度でも利用可

- 過去の投資枠とは別枠で利用が可能

【適用開始時期】 令和6年1月より

2.スタートアップへの再投資にかかる非課税措置の創設

M&Aによるバイアウトや株式公開等で多額の売却益が出た際に、売却資金を元手に創業する場合やエンジェル投資家として創業間もないプレシード・シード期のスタートアップに再投資する場合に、再投資金額をした金額を株式の売却益から控除することが出来る制度が創設されました。

投資額のうちなんと20億円までは完全に非課税となり、20億円を超えた投資についても投資株式の取得価額から控除をすることで課税の繰り延べが行われます。また、エンジェル税制や創業5年未満の会社がストックオプションを発行する場合のストックオプション税制についても一定の要件の緩和が行われます。

【対象となる投資先の主な要件】

- 設立以後1年未満

- 販管費/出資金額が30%を超えること

- 株式の99%以上を特定の株主グループが所有していないこと

- 大企業の子会社等でないこと

3.高所得者層に対する課税の強化

所得が極めて高い個人の方の所得税課税が強化されます。具体的には、下記の計算式で計算した金額が所得税額を上回る場合には、差額が上乗せされて課税されます。

【計算式】 (合計所得金額 - 特別控除3.3億円) × 22.5%

【計算例】

5億円で購入した株式を30億円で売却

「所得税の計算(復興特別所得税は除いて計算)」

① (売却額30億円 - 取得価額5億円) × 所得税率(15%) = 3.75億円

② (合計所得金額25億円 - 特別控除3.3億円) × 22.5% = 4億8825万円

③ ②>① になるので、 ②の4億8825万円が課税

【適用開始時期】 令和7年以降

4.個人事業者の各種届出等の手続きの簡素化

個人事業主の各種届出等の手続きが簡素化されます。

【ポイント】

- 事業の開業・廃業時の届出書の様式が統一され、複数の届出書を一括で作成出来るようにする

- 各種届出書の提出期限を「確定申告期限まで」とすることで、確定申告書へのチェックや追記などで届出書の提出が行えるようになる予定

【対象となる思われる届出書】

- 個人事業の開業・廃業届出書

- 青色申告承認申請書

- 青色事業専従者給与に関する届出・変更届出書

- 青色申告の取りやめ届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 給与支払事務所等の開設・移転・廃止届出書

【適用開始時期】 令和8年~令和9年

5.その他

【源泉徴収票の提出方法等の見直し】

源泉徴収票の提出先が市区町村に一本化されます。つまり、法定調書の作成にあたって給与情報の記載が不要になると思われます。

【年末調整関係書類の記載事項の簡略化】

扶養控除等申告書や保険料控除等申告書の記載事項が簡略化されます。